Mentre il settore alimentare è in affanno, con aumenti dei prezzi che deprimono la domanda interna e rallentano i mercati stranieri, il vino si destreggia bene. L’export enologico incide per il 70% sul fatturato totale, con gli spumanti a +2,4% in valore

L’anno che si è chiuso non è stato facile per l’industria alimentare italiana. La spinta espansiva dei mercati esteri è stata frenata dalle incertezze che aleggiano nel contesto internazionale e dal rallentamento di economie importanti. E, se si guarda dentro i nostri confini, una crescita simbolica del Pil nazionale attorno al +0,6%, come quella attesa a consuntivo sia nel 2023 che nel 2024, non è certo adatta a lubrificare il mercato interno.

Le tensioni costi-prezzi

Così, l’export dell’industria alimentare nazionale ha messo a segno su gennaio-settembre (ultimo periodo disponibile) un +7,1% in valuta, corrispondente a un -3,2% in quantità. Nel 2022 il passo a consuntivo era stato pari al +18,5% in valore e al +3,2% in quantità. A fianco, la produzione del settore alimentare aggregato espressa in termini quantitativi è arretrata, veleggiando nei primi dieci mesi dell’anno con un tendenziale del -2,1%, dopo il +1,2% del 2022.

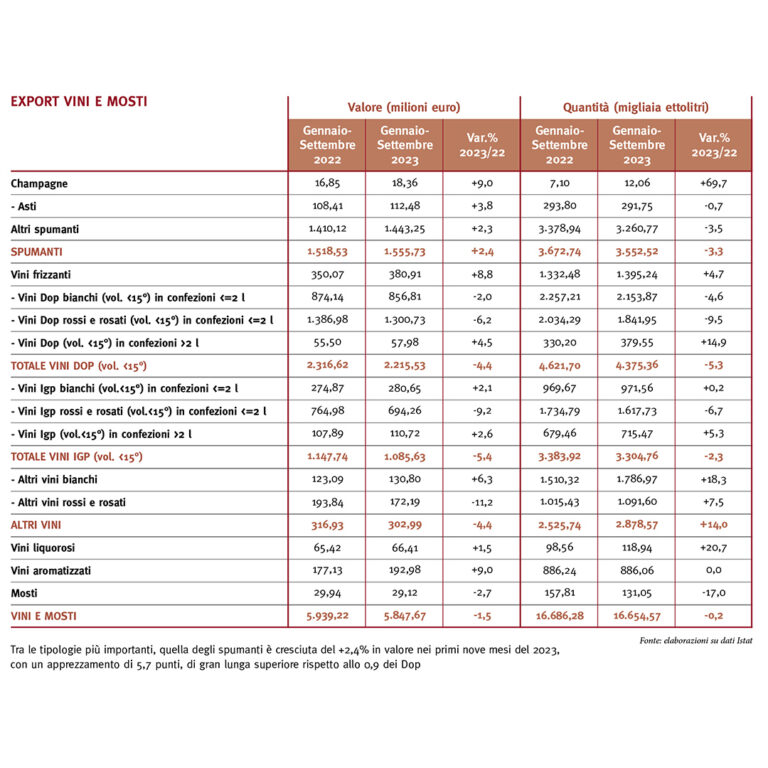

All’interno di queste macro-tendenze, il vino ha segnato un passo dell’export sui nove mesi pari al -1,5% in valore e al -0,2% in quantità. Nel 2022 le variazioni erano state pari a un +9,5% in valore e un -0,9% in quantità. La produzione del comparto sui dieci mesi ha viaggiato sul -2,0%, dopo il calo del -4,8% accusato nel 2022.

In particolare, emerge un apprezzamento unitario marginale del vino venduto oltre frontiera (esito del confronto fra i delta in valuta e quantità) pari a 1,3 punti, rispetto ai 10,3 punti della media del food and beverage. Il fenomeno non è segno di una performance peggiore: può voler dire invece che il comparto vinicolo ha sofferto tensioni costi-prezzi in qualche misura inferiori alla media del settore alimentare. In ogni caso, il vino mostra di aver tenuto, rispetto al food and beverage complessivo, dinamiche migliori e più omogenee.

I numeri, in ogni caso, vanno saputi leggere guardando largo. E il contesto ci dice che il mercato interno 2023 è stato deludente. Le vendite alimentari dei primi dieci mesi hanno accusato un calo in quantità del -4,2% sullo stesso periodo 2022. Che è un taglio pesante, fotocopia di quello già emerso in media 2022.

Fronte interno in crisi

I prezzi al consumo dell’industria alimentare hanno segnato a novembre tendenziali del +5,8% per l’alimentare “lavorato” e del +5,6% per il “non lavorato”. È vero che durante l’estate viaggiavano ancora attorno alle due cifre, per cui sono apparsi in fase di rientro. Ma in chiusura sono rimasti comunque ben sopra il tasso d’inflazione, che a novembre si è contratto al +0,7%. In altre parole, le preziose doti calmieratrici che essi avevano mostrato fino a pochi anni fa sono finite in archivio e rischiano di restarci.

Il fattore prezzi, in sostanza, ha continuato a deprimere la domanda, già debole di suo per l’accennata crisi di sviluppo del Paese e la carente capacità di acquisto delle famiglie. Si è evidenziato insomma un cambio di passo rispetto al trend solidamente anticiclico mostrato dal mercato alimentare negli ultimi decenni. Il problema vero è che i cambiamenti di scenario, fra incertezze del quadro internazionale, nodi di approvvigionamento sul fronte energetico e delle materie prime, crisi climatiche progressive, promettono, fra alti e bassi, di non essere transitori, ma irreversibili, rendendo stabilmente più complessa e meno remunerativa la gestione della filiera alimentare. Alla torta si è aggiunta di recente la ciliegina delle misure di salvaguardia ambientale, con la mina vagante della normativa imballaggi sul riuso dei contenitori disegnata recentemente a Bruxelles.

Le cifre macro 2023 dei consumi alimentari del Paese potrebbero chiudere comunque, per gli acquisti domestici a quota 201 miliardi, con un aumento del +5,7%, legato tutto all’effetto prezzi, che ha fatto da maquillage ai cali quantitativi del venduto. E dovrebbero segnare altresì, per la “ristorazione e il fuori casa”, una quota attorno ai 90 miliardi, con un progresso del +8,0% circa, legato stavolta non solo all’inflazione, ma alla spinta oggettiva della ristorazione, incentivata anche dalla forte e provvidenziale corrente di turismo straniero arrivata in Italia.

Vino leader nell’export

Il commercio internazionale ha sempre aiutato a compensare una certa pigrizia della domanda interna. Ma esso si è decisamente appannato nel corso del 2023, mostrando, secondo le ultime stime, un progresso complessivo inferiore ai 2 punti percentuali.

Per capire i trend 2023 del vino nazionale sui mercati esteri, bisogna considerare altri fattori specifici. Va ricordato che, nel panorama alimentare, esso è leader assoluto per proiezione export oriented. Le esportazioni in valore 2022, con una quota di 8,1 miliardi di euro, si sono avvicinate infatti a una incidenza del 70% sul fatturato totale del comparto.

Per fare un confronto, il numero due in fatto di proiezione esportatrice dell’alimentare nazionale, il settore pastaio, ha toccato l’anno scorso un export di 3,7 miliardi di euro, con una incidenza del 53,4% sul fatturato annuale del comparto. Mentre l’incidenza fatturato export/fatturato totale dell’intera industria alimentare del Paese è stata pari in parallelo al 26,9%. Il settore enologico ha toccato perciò una incidenza quasi tripla rispetto a quest’ultima. Ed è chiaro che, con questi livelli altissimi di proiezione esportatrice, se il vino si conferma bandiera assoluta nel mondo del food and beverage nazionale, proprio per questo ha fisiologicamente margini di ulteriore miglioramento in termini percentuali meno ampi rispetto ad altri settori più attardati sui mercati esteri.

Come prima accennato, l’export di vini e mosti dei primi nove mesi dell’anno ha raggiunto i 5,8 miliardi, con un -1,5%. Al suo interno, il segmento principale, quello dei Dop, ha segnato una quota di oltre 2,2 miliardi di euro, con un -4,4% sullo stesso periodo dell’anno precedente. Ha fatto seguito quello degli spumanti, con 1,6 miliardi e un +2,4% tendenziale, e poi quello degli Igp, con 1,1 miliardi e un -5,4%. Va sottolineato che tutte e tre queste grandi famiglie hanno accusato cali in quantità, che hanno oscillato tra il -2,3% degli Igp e il -5,3% dei Dop, con gli spumanti che si sono posti in mezzo con un -3,3%.

Performance migliori per gli spumanti

Facendo il confronto fra i delta in valore e quantità di queste grandi famiglie (utile al solito per individuare indicativamente la dinamica del valore unitario), ne esce che quelli che si sono avvantaggiati di più sono gli spumanti, con un apprezzamento di 5,7 punti, seguiti a distanza dai Dop, che hanno sostanzialmente tenuto con un apprezzamento di 0,9 punti, mentre gli Igp sono arretrati di 3,1 punti.

Un segnale dell’affaticamento del mercato internazionale può essere individuato forse anche dall’andamento dell’ultima grande famiglia, quella degli “altri vini”. Il suo peso, con una quota appena superiore ai 300 milioni sui nove mesi, rimane nettamente inferiore a quello dei tre segmenti prima riportati. Ma è significativo che essa sia l’unica che ha segnato un incremento in quantità, anche corposo, pari al +14,0%. Questo progresso del segmento in qualche modo più “povero” è stato pagato, inoltre, con un forte declassamento del valore unitario (18,4 punti), considerando che il trend in valuta è sceso in parallelo del -4,4%.

In definitiva, guardando tra i segmenti in qualche modo collaterali, quello che nel corso del 2023 ha mostrato il passo migliore e più omogeneo è stato quello dei vini frizzanti, con una quota sui nove mesi di 381 milioni, corrispondente a un +8,8% in valore e a un +4,7% in quantità. Hanno fatto seguito i vini aromatizzati, con una quota di 193 milioni, corrispondente a un aumento del +9,0% in valore e a una totale stazionarietà in quantità (+0,0%). Infine i vini liquorosi, con una quota di 66 milioni nel periodo, hanno segnato aumenti del +1,5% in valore e del +20,7% in quantità, che indicano un calo vistoso del valore unitario, superiore ai 19 punti.

È necessario diversificare

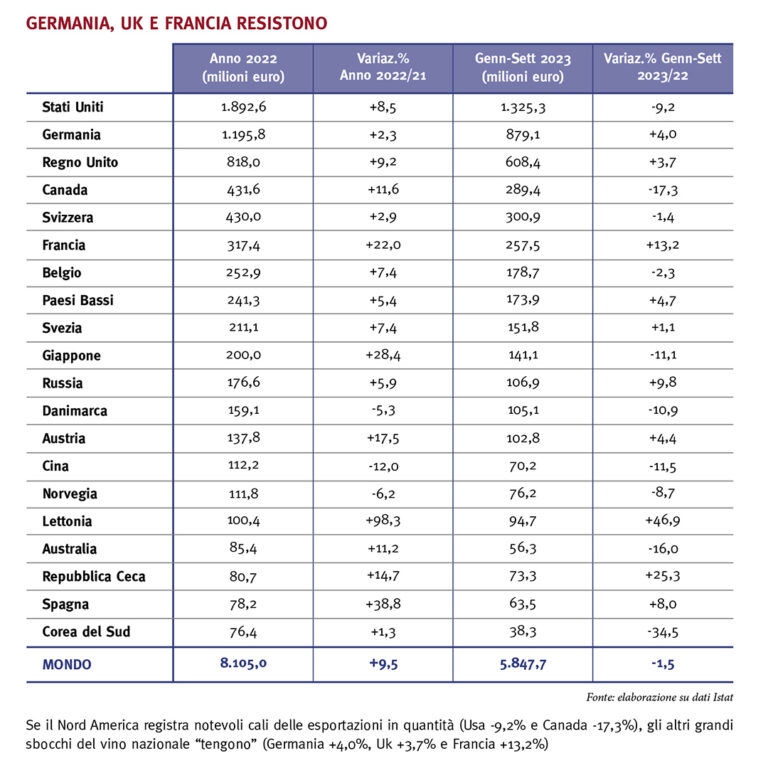

Sul fronte delle destinazioni dell’export di vino, va sottolinea-ta la criticità del mercato Usa. Esso ha accusato infatti nei primi nove mesi un aumento in valuta del +8,5%, cui si è affiancato tuttavia un calo in quantità del -9,2%. Qualcuno ha addebitato questo calo, in parte, alla svalutazione oscillante del dollaro sull’euro, che si è sommata all’apprezzamento all’origine, e a un eccesso di scorte accumulato durante il 2022 dagli importatori locali. Rimane il fatto che il fenomeno ha investito tutto il mercato nordamericano. Il Canada infatti ha assistito nel periodo a un aumento in valuta dell’export di vino del +11,6%, cui si è affiancata una caduta in quantità a due cifre, pari al -17,6%.

Gli altri grandi sbocchi del vino nazionale (Germania, Regno Unito, Svizzera e Francia) hanno mostrato variazioni più omogenee delle dinamiche in valore e in quantità. Tra essi, sul fronte dei volumi, solo la Svizzera ha mostrato un esiguo calo, pari al -1,4%, a dimostrazione di una stabilità complessiva ben diversa di questo gruppo di mercati.

In conclusione, i primi cinque sbocchi hanno coperto ben oltre la metà (58,8%) della torta dell’intero export 2023 di vino. Gli altri rappresentano un ventaglio vastissimo, con spunti molto interessanti. Va detto in proposito che un quinquennio prima, nel 2018, i primi cinque mercati esteri del settore rappresentavano una percentuale del totale esportato molto superiore, pari al 64,1%. E questo dimostra, pur in un periodo difficile, il successo dell’impegno strategico di diversificazione operato dal settore.